Voor Europese bedrijven en voor buitenlandse bedrijven die in Europa actief zijn, is en blijft de btw een voortdurende bron van zorg. Naar verwachting zal de btw in Europa de komende jaren radicale veranderingen en talloze uitdagingen doormaken.

Waarom, vraag je je misschien af? Na de COVID-pandemie hebben regeringen en belastingdiensten extra inkomsten nodig om tekorten te dekken. Bovendien is het tijd om maatregelen te nemen in verband met de enorme som geld die de Europese landen jaarlijks mislopen door fraude en tekortkomingen in de systemen voor het innen van de btw.

Uit het laatste EU-verslag over de btw-kloof blijkt dat de EU-landen in 2019 ongeveer 134 miljard euro aan btw-inkomsten zijn misgelopen. Er wordt verwacht dat de vernieuwingen van de processen en de digitalisering voor aanzienlijke verbeteringen zullen zorgen op het gebied van btw-inning.

Wat is btw precies?

Belasting over de toegevoegde waarde ofwel btw is een belasting die wordt geheven over de waarde die wordt gecreëerd op elk niveau in de distributieketen, van de productie tot de uiteindelijke verkoop. Het is van toepassing op de overgrote meerderheid van goederen en diensten die in een land worden verkocht en gekocht, en kan dus worden gezien als een verbruiksbelasting. Het wordt betaald door de consument.

Het btw-stelsel wordt door meer dan 160 landen over de hele wereld gebruikt en is het meest gangbaar in Europa.

De Belasting op Toegevoegde Waarde is:

- Een vast tarief dat door de overheid wordt vastgesteld.

- Een algemene belasting die op vrijwel alle commerciële activiteiten wordt toegepast. Er zijn uitzonderingen wanneer de btw niet van toepassing is. Dit is meestal het geval bij kleine bedrijven met een jaaromzet die lager is dan door de autoriteiten van het land vastgestelde drempels.

- Een indirecte belasting, die in de prijs is verrekend en door de koper aan de verkoper wordt betaald.

- De waarde van de belasting is een percentage van de prijs. En de totale som van de btw die door de eindverbruiker wordt betaald, is de som van de btw die wordt betaald in de tussenstadia van het productietraject.

- Fractioneel geheven. Een btw-geregistreerde onderneming betaalt het verschil tussen de btw die zij aan haar klanten berekent en de btw die zij aan haar leveranciers betaalt.

- Een zekere en relatief eenvoudige manier om inkomsten te genereren voor de overheid van een land.

Waarom passen alle landen van de Europese Unie het BTW-stelsel toe?

De eerste reden is de behoefte aan een duidelijk en neutraal belastingstelsel voor alle landen, om een functionele en efficiënte gemeenschappelijke markt in Europa te hebben. Om voor neutraliteit en eenzelfde belastingniveau te kunnen zorgen, is er een belastingstelsel voor de export nodig. Het btw-stelsel biedt de zekerheid dat de export belastingvrij is en dat dit gemakkelijk kan worden aangetoond.

Niet te vergeten dat btw historisch gezien een Europese creatie is. Zij werd als belasting voor het eerst ingevoerd in Frankrijk in 1953, ook al was het concept ongeveer een eeuw eerder in Duitsland bekend.

Bovendien blijkt uit studies, onder leiding van het Internationaal Monetair Fonds, dat landen die het btw-stelsel invoeren op lange termijn hogere inkomsten genereren en meer efficiënt zijn.

Hoe werkt de btw in Europa en hoe wordt deze geheven?

Elk bedrijf dat op de Europese markt actief is, moet btw innen, ook als het hoofdkantoor zich buiten Europa bevindt. Alle landen in Europa gebruiken het btw-stelsel, maar hebben hun eigen tarieven en regels die nageleefd moeten worden.

Als een Europees land een btw-tarief van 21% hanteert, dan int de overheid 21% op elke transactie die plaatsvindt in de toeleveringsketen, van grondstof tot eindproduct.

Dit systeem, waarbij in elke fase btw moet worden betaald, geeft inzicht in alle transacties en verplicht iedereen in de toeleveringsketen om zijn eigen btw-bedrag af te dragen. Het is dus bedoeld om fraude en belastingontduiking te voorkomen.

Voorbeeld van de belasting op toegevoegde waarde

Een concreet voorbeeld van de manier waarop de btw in Europa wordt geheven:

- Een supermarkt koopt vruchten van een plaatselijke producent voor een prijs van € 1.000. Het land heeft een btw-tarief van 21%. Daarom ontvangt de supermarkt van de producent een factuur van € 1.210 (€ 1.000 + € 210 btw). De plaatselijke producent ontvangt het geld en draagt € 210 af als btw aan de belastingdienst.

- De supermarkt betaalt de (te betalen) factuur van € 1.210 en vordert € 210 dit bedrag van de aankoop bij de belastingdienst.

- De supermarkt verkoopt het fruit aan zijn klanten. Dezelfde hoeveelheid fruit wordt verkocht tegen een consumentenprijs van € 1.500. De supermarkt rekent de consument € 1500 + € 315= € 1.815 Euro aan. De supermarkt ontvangt het geld van haar klanten en draagt € 315 af aan de belastingdienst.

- De btw wordt aan het eind toegevoegd aan de totale waarde en betaald door de eindverbruiker aan het eind van de keten.

BTW-tarieven in Europa per 2022

De btw-tarieven in Europa verschillen per land en de exacte informatie is te vinden bij de btw-belastingdienst van elk land.

De Europese Unie heeft een btw-richtlijn die elke lidstaat in zijn nationale wetgeving moet omzetten. Er zijn standaardregels, maar die kunnen door de leden op verschillende manieren worden toegepast.

De EU-richtlijn geeft alleen de minimumniveaus aan die de btw moet hebben. En dat zijn 15% voor het normale btw-tarief en 5% voor het verlaagde tarief (dit geldt alleen voor een bepaalde lijst van goederen en diensten).

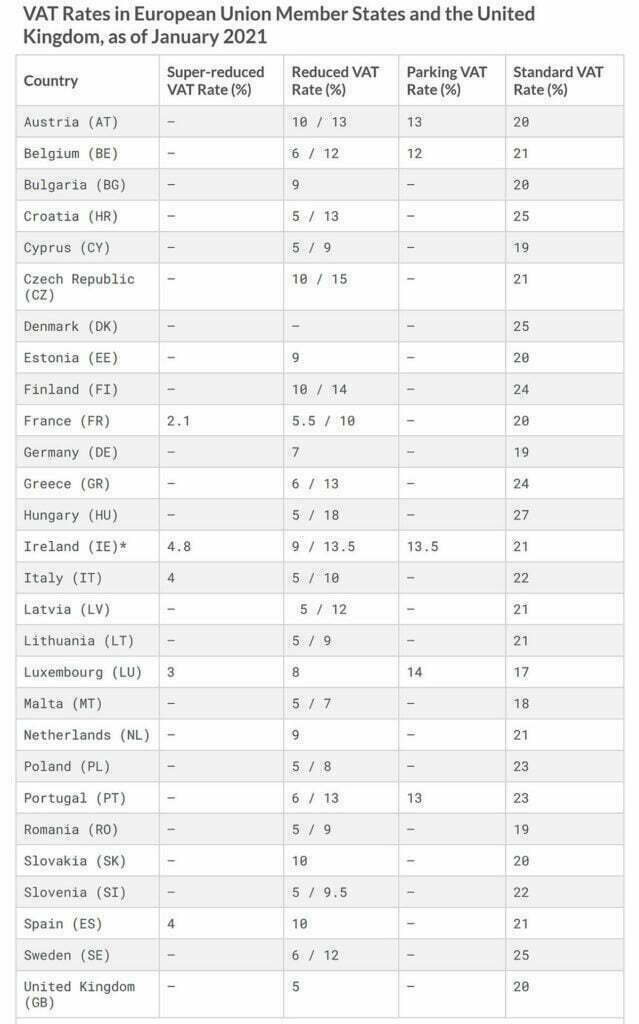

De lijst van btw-tarieven in Europa kan hieronder worden geraadpleegd:

Zoals in de tabel hierboven te zien is, heeft Hongarije momenteel de hoogste btw in Europa, vastgesteld op een niveau van 27%. Kroatië, Denemarken en Zweden volgen daarop met een btw-tarief van 25%.

De laagste btw in Europa behoort toe aan Luxemburg met een btw-tarief van 17%, op de voet gevolgd door Malta met 18% en Cyprus, Duitsland en Roemenië met 19%.

Het gemiddelde standaard btw-tarief in de EU bedraagt 21%.

De meeste Europese landen kennen verlaagde btw-tarieven en/of vrijstellingen voor een aantal goederen en diensten op basis van de beleidsdoelen van het land.

Hoe te voldoen aan de BTW in Europa?

Hoewel de regels voor btw in de Europese landen verschillen, zijn er enkele stappen die gemeenschappelijk zijn en als algemene richtlijn kunnen dienen. De btw-regels waaraan moet worden voldoen hangen af van verschillende aspecten zoals:

- Welke producten/diensten je verkoopt

- Wie de klant is: een bedrijf of een persoon

- Waar het bedrijf gevestigd is

- Waar de klant gevestigd is

Registreren voor VAT or VAT OSS

Als je goederen en diensten in Europa verkoopt, moet je je registreren voor de lokale btw. Elk Europees land heeft een drempel waarboven een bedrijf zich moet aanmelden als ondernemer voor de btw. De drempels gelden alleen voor binnenlandse bedrijven. Buitenlandse bedrijven moeten zich registreren voor btw-doeleinden, ongeacht hun omzet.

Zo moeten lokale bedrijven in Nederland zich laten registreren en btw innen als hun jaarlijkse inkomsten meer dan € 20.000 bedragen. In Frankrijk moeten zij zich laten registreren als hun inkomsten meer dan € 85.800 bedragen als zij goederen verkopen en meer dan € 34.400 als zij diensten verkopen. In Duitsland geldt de drempel bij inkomsten van meer dan € 22.000.

Bij de btw-registratie ontvangt de onderneming een btw-identificatienummer. Het is een nummer dat tussen 4 en 15 cijfers telt en de landcode bevat, FR voor Frankrijk, NL voor Nederland. Dit btw-nummer moet op facturen worden vermeld en moet worden verzameld wanneer aan een btw-plichtig bedrijf wordt gefactureerd.

Europese B2C-bedrijven die hun goederen in andere Europese landen verkopen, mogen het btw-tarief van hun woonland innen tot een bedrag van 10.000 euro. Boven dit bedrag moet het bedrijf het btw-tarief innen van het land waar de klant is gevestigd. Ondernemingen buiten de EU vallen niet onder deze uitzondering.

Btw-éénloketsysteem (OSS)

OSS is een systeem om de inning en betaling van btw tussen de landen van de EU te vereenvoudigen. Het is van toepassing op bedrijven die aan particulieren verkopen in meerdere Europese landen. Het stelt een bedrijf in staat zich te registreren en slechts één btw-aangifte in één land in te dienen in plaats van 27 btw-aangiften in te dienen voor elk land afzonderlijk.

Niet-EU-bedrijven hebben de mogelijkheid zich in te schrijven voor de btw-regeling OSS Non-Union, maar alleen als zij digitale producten verkopen aan particulieren. Zij kunnen hiervoor elk land kiezen, maar meestal geven zij de voorkeur aan het land waar zij het grootste aantal klanten hebben of een land met een vriendelijke registratiesysteem.

Btw berekenen

De btw op een transactie hangt van verschillende dingen af:

- Wie is je klant? Een particulier of een bedrijf?

- Voor welk land moet je btw innen?

- Welk btw-tarief moet je rekenen?

Als je bedrijven als klant hebt, moeten zij hun btw-nummer opgeven. Om fraude te voorkomen, heb je de mogelijkheid om je zakenpartner te verifiëren in het VAT Information Exchange System (VIES)-portaal.

Bij B2B-verkopen zal je bedrijf (als je een Europees bedrijf bent dat aan andere Europese landen verkoopt) meestal geen btw hoeven te betalen in Europa. Ofwel omdat het BTW-nultarief van toepassing is, ofwel omdat de verleggingsregeling van toepassing is.

Bepalen voor welk land je de btw moet innen is een vrij complex proces waarbij een aantal strikte regels moeten worden nageleefd op basis van verschillende factoren zoals:

- Soort dienst/goederen.

- Soort klant (bedrijf of particulier).

- Het land van waaruit de goederen worden verzonden.

- Het land waar de goederen moeten worden verkocht.

Verzamel bewijs van de locatie van de koper

Aangezien het btw-tarief afhangt van de plaats waar de koper zich bevindt, moet je als ondernemer aantonen waar je klant zich bevindt.

Voor digitale producten heb je twee bewijzen nodig die het adres van de klant bevestigen. Om te kunnen bevestigen dat het juiste btw-tarief is toegepast en berekend, moet je twee van de volgende gegevens verzamelen: fysiek adres, IP-adres, banklocatie, of het land dat de betaalkaart heeft uitgegeven.

De uitzondering op deze regel geldt voor bedrijven die minder dan € 100.000 aan digitale producten verkopen. Zij zullen slechts één van de hierboven vermelde gegevens nodig hebben.

Volgens de EU-wetgeving moeten deze gegevens voor een periode van tien jaar worden bewaard.

Btw-aangifte doen

Om aan de regels te voldoen, moet een bedrijf btw-aangifte doen. Het is van het grootste belang de btw-aangifte op tijd in te dienen, zelfs als het bedrijf geen btw heeft terug te vorderen of hoeft te betalen.

Het verslag moet twee soorten btw bevatten:

- Geïnde btw (te betalen btw): de btw-bedragen die aan klanten in rekening zijn gebracht.

- Aftrekbare btw (terug te ontvangen btw): de aan leveranciers betaalde btw-bedragen.

In de btw-aangifte moet ook het verschil tussen de geïnde en de aftrekbare btw worden vermeld. Dit is het btw-bedrag dat de onderneming aan de belastingdienst moet betalen.

Hoe vaak de aangifte moet worden ingediend en wat de inhoud van het aangifteformulier moet zijn, verschilt per Europees land en hangt meestal ook af van de jaaromzet. Vaak is de aangifteperiode per kwartaal.

Het niet juist of niet tijdig indienen van btw-aangiften kan worden bestraft in elk land waar het bedrijf btw diende te betalen en te innen. Zo kan het te laat indienen van een btw-aangifte in Duitsland worden bestraft met een boete van 10% van het btw-bedrag, met een maximum van € 25.000.

Wat is de toekomst voor de btw-rapportage?

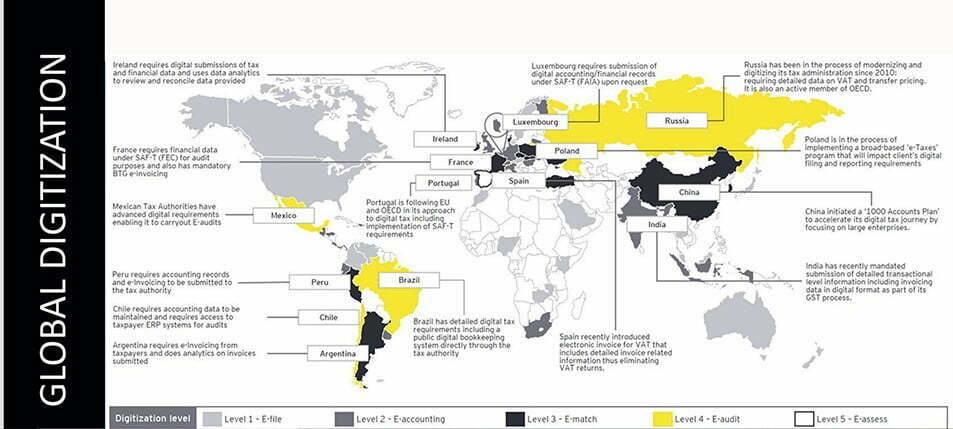

De belangrijkste factor die de btw-systemen in de nabije toekomst en de komende decennia sterk zal beïnvloeden, is de digitalisering van het hele belastingproces. De overgang naar digitaal is in de Europese landen al in verschillende mate begonnen. Aangezien de btw een belasting is die snel en gemakkelijk geld oplevert voor de overheid, is de btw de eerste in de rij voor digitalisering.

Het uiteindelijke doel is dan ook een betere controle van de ingevoerde gegevens, het verminderen van de btw-fraude, het verkleinen van het btw-tekort tot een minimum en het innen van meer geld voor de nationale begrotingen. Dit alles zal gebeuren met behulp van digitalisering.

Vandaag de dag verzamelen bedrijven in de meeste landen financiële gegevens, verwerken deze en overhandigen ze deze aan de overheid in de vorm van aangiften. In de toekomst zal dit proces worden omgedraaid. De belastingautoriteiten zullen toegang hebben tot alle bedrijfsgegevens, zullen de belastingen berekenen en de bedrijven informeren over de btw die zij moeten betalen.

Wanneer een bedrijf bijvoorbeeld in Italië een btw-factuur voor een klant maakt, stuurt het deze niet rechtstreeks naar de klant. Zij sturen de factuur naar de belastingdienst, en de klant komt in het systeem en neemt zijn factuur na validatie in ontvangst. Sinds de invoering van dit systeem zijn de btw-inkomsten met zes miljard euro gestegen, terwijl de verwachtingen ergens rond de twee miljard euro lagen. Frankrijk zal per 1 januari 2024 dezelfde maatregel invoeren.

De eenvoudigste manier om de btw-inkomsten te verbeteren, is door digitalisering en door de bedrijven te verplichten alle gegevens bij de belastingdienst in te dienen.

Binnenkort zal er dus een enorme hoeveelheid gegevens worden uitgewisseld tussen bedrijven en de overheid. In Spanje bijvoorbeeld moeten alle bedrijven met een omzet van meer dan 6 miljoen euro hun btw-transacties binnen 4 dagen bij de belastingdienst indienen en valideren.

De meest geavanceerde Europese landen op het gebied van fiscale digitalisering zijn Italië, Hongarije, Spanje en het Verenigd Koninkrijk (het Make Tax Digital-programma). De andere landen volgen in hun eigen tempo.

Een andere richting voor actie op Europees niveau is een uniek Europees belastingsysteem met de naam One Stop Shop (EU-OSS). Dit betekent dat bedrijven hun boekhoudkundige gegevens aan één belastingautoriteit in de Europese Unie doorgeven en dat de landen daarna de onderlinge rekeningen op elkaar afstemmen.

De EU-OSS is nog niet operationeel vanwege de verschillende uitdagingen waarmee Europa de afgelopen jaren werd geconfronteerd, zoals de financiële crisis van 2008, de COVID-crisis, de oorlog in Oekraïne en politieke meningsverschillen.

Uitdagingen voor bedrijven door btw in Europa

De opkomst van digitalisering en de steeds strengere en meer verfijnde btw-voorschriften brengen uitdagingen voor bedrijven met zich mee, aangezien het de bedrijven zijn die aan strengere eisen moeten voldoen en naleven.

Enkele van deze eisen zijn:

- Voortdurend veranderende btw-regels in Europese landen, in combinatie met strengere eisen voor het opstellen van aangiften, maken het voor bedrijven steeds moeilijker om aan de regels te voldoen en te blijven voldoen. Zij moeten beschikken over een betere technische infrastructuur, extra personeel en budgetten om tijdig op alle veranderingen in te kunnen spelen. Hongarije eist bijvoorbeeld dat vanaf januari 2021 alle B2B- en B2C-transacties in realtime worden gemeld.

- De automatisering heeft moeite om de steeds veranderende btw-voorschriften bij te houden. Aangezien steeds meer landen op het punt staan te eisen dat alle factuurgerelateerde informatie binnen 24 uur gevalideerd bij de belastingautoriteiten moet worden ingediend, is automatisering van het proces van vitaal belang. Bovendien moet worden voldaan aan strengere veiligheidsvoorschriften.

- De wijzigingen in de btw-voorschriften voor elk land handmatig verwerken, in Excel, is zeer tijdrovend en vatbaar voor menselijke fouten. Naarmate de belastingautoriteiten meer en meer gegevens vragen, die in korte tijd moeten worden verstrekt, zal het letterlijk onmogelijk worden om handmatig te blijven werken.

- De handmatige verwerking van btw-aangiften gaat vaak gepaard met fouten en niet-naleving van de voorschriften. Fouten die moeilijk op te sporen en recht te zetten zijn en het verslag altijd vertragen.

- De complexiteit zorgt voor verdere fouten. Ondernemingen die in meerdere Europese landen actief zijn, krijgen te maken met grotere problemen en complexere situaties omdat zij voor elk land apart een belastingaangifte moeten indienen.

- Internationale ondernemingen zien hun accountantskosten stijgen omdat zij in elk land plaatselijke dienstverleners moeten inhuren of teams van plaatselijke deskundigen moeten samenstellen.

- De onderneming is volledig verantwoordelijk als de belastingdienst de aangiften terugzendt en correcties moet aanbrengen. Aangezien de dienstverleners de ingevoerde gegevens niet op fouten controleren, fungeren zij slechts als tussenpersoon.

- Btw-aangiften met fouten zijn moeilijk te corrigeren en de kans is groot dat de bevoegde autoriteiten boetes en sancties opleggen.

Hoe kan itax4apps deze uitdagingen oplossen?

Itax4apps is een geavanceerde oplossing voor al je btw-processen binnen de EU en daarbuiten. Het is een krachtige, gebruiksvriendelijke software-app die klaar is om je btw-gerelateerde activiteiten makkelijker te maken en de lasten van de btw-rapportage voor je bedrijf te verlichten.

Itax4apps stroomlijnt de handmatige btw-processen tot een minimum, waardoor de druk op de medewerkers afneemt en de fouten die onvermijdelijk optreden bij het manipuleren van grote hoeveelheden gegevens in Excel, worden beperkt.

De plug & play oplossing die met het ERP-systeem kan worden verbonden, automatisch alle nodige gegevens importeert en ze in de juiste vorm plaatst. De fouten worden in het rood gemarkeerd en het enige wat je belastingspecialisten moeten doen, is de rode gevallen en de verschillen corrigeren.

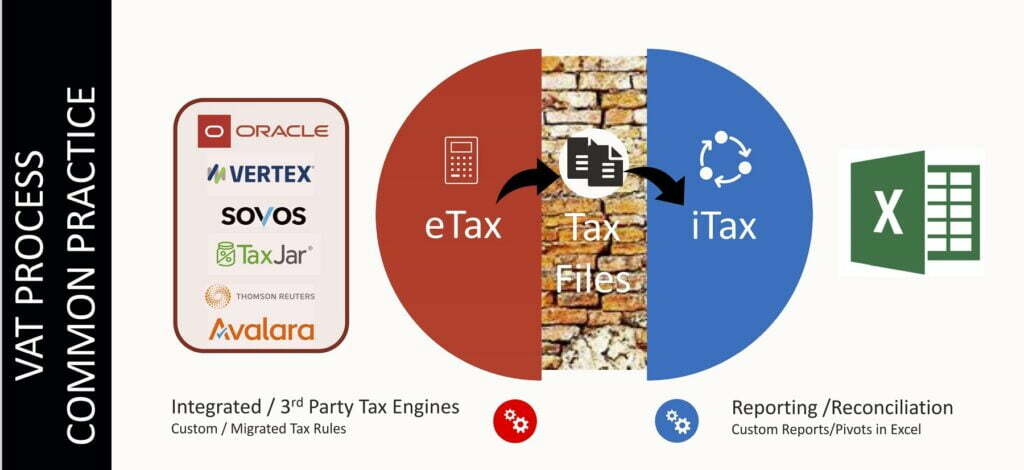

Normaal gesproken ziet het btw-proces er als volgt uit:

- Gegevens verzamelen in grote Excel-bestanden.

- Alle gegevens naar een derde partij sturen als je dit hebt uitbesteed.

- Een interne specialist/een team van specialisten/een externe leverancier die hoeveelheid gegevens laten doornemen.

- Het samenstellen van de data en het in het juiste format zetten voor de btw-aangifte.

- De btw-aangiften naar de belastingautoriteiten sturen.

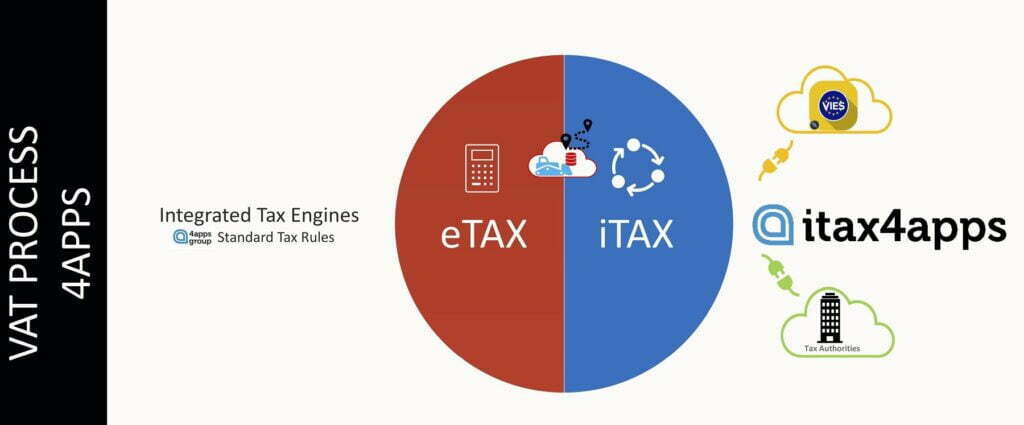

Met een geavanceerde oplossing als itax4apps, verandert het btw-proces in het volgende:

- Gegevens uit het ERP-systeem worden automatisch geïmporteerd.

- De gegevens worden automatisch verwerkt via de gepersonaliseerde btw-stroom van de onderneming die bij de integratie van itax4apps is ingesteld.

- De belastingspecialist(en)/externe dienstverlener controleert en corrigeert de rood gemarkeerde fouten met een paar klikken.

- Belastingaangiften worden met een druk op de knop naar de bevoegde autoriteiten gezonden.

Itax4apps wordt in de cloud gehost, waar het gemakkelijk kan worden geraadpleegd door de personen die het nodig hebben. En het bedrijf blijft altijd de baas over zijn gegevens. Dus geen overdracht van grote documenten via meerdere diensten, geen heen en weer sturen van documenten als de aangiften onjuist zijn.

Bovendien kunnen de gegevens met itax4apps niet worden gemanipuleerd, alleen de invoergegevens kunnen worden gewijzigd, maar niet de gegevens tijdens de stroom. Dus, alle van kracht zijnde veiligheids- en dataregelingen worden gerespecteerd.

In feite is itax4apps een add-onIn feite is itax4apps een add-on voor het ERP-systeem, dat de gegevens in bijna realtime weergeeft.

Kortom, binnen de oplossing kan je btw-analyse, reconciliatie, compliance, controles, enz. doen terwijl je alle gegevens in eigendom hebt en alle veiligheid van de data ervan beheert. Itax4apps integreert met de belastingdiensten (die op dit moment deze faciliteit bieden) en is verantwoordelijk voor het actueel houden van de oplossing met de nieuwe eisen van de autoriteiten.

Om te voldoen aan de wet is het gebruik van een oplossing zoals itax4apps een betere manier om aan de vraag vanuit het bedrijf te voldoen. Beter gebruik van personele inzet, gecentraliseerde btw-aangiften en archivering.

In de praktijk beschik je over één procedure voor het corrigeren van de fouten met betrekking tot de btw in Europa voor 10 of 20 landen, en één persoon kan voor al die landen verantwoordelijk zijn. Hij hoeft alleen de rode gevallen te corrigeren. Als alles groen is in de app, kunnen de aangiften in volle vertrouwen naar de autoriteiten gestuurd worden.